广州农商银行:2020年净利润同比下降35%

在员工违法、高管被查、撤回A股上市申请、业绩预警、评级下调的背景下,广州农商银行交出一份不甚乐观的业绩报告并不令人意外。

3月29日,广州农商银行发布了2020年年度报告。报告显示,广州农商银行归母净利润骤降,多项重要指标下行。

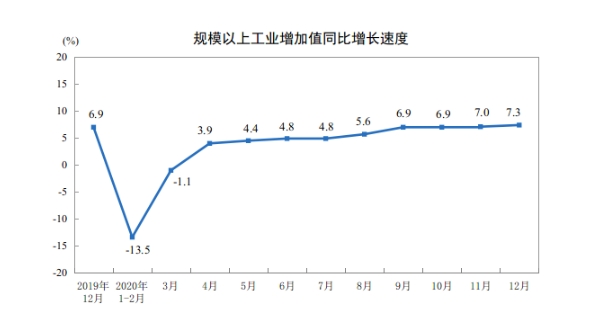

年报显示,截至2020年12月31日,广州农商银行实现营业收入212.18亿元人民币,同比减少10.31%;实现税前利润62.88亿元,同比下降36.46%;净利润52.77亿元,同比下降33.30%;属于母公司股东的净利润50.81亿元,同比下降32.43%。

对此,广州农商银行在年报中表示:“税前利润和净利润同比下降,一是营收同比下降,主要由于受新冠疫情影响,本集团积极落实一系列暖企政策引导利率下降,导致利差收窄,利息凈收入同比下降;本集团积极响应国家减费让利政策,导致手续费及佣金凈收入同比下降。二是减值损失增加,本集团根据监管关于银行理财存量资产处置要求,对表外理财存量业务历史包袱计提预计损失,导致减值损失同比增加。”

从其披露的数据看,该行平均总资产回报率、平均权益回报率、净利差、净利息收益率等多项盈利能力指标多数出现了不同程度的下滑。

此前,广州农商银行曾因在上会前夕撤回上市申请引发关注。而从本次年报中,可以看出该行的资本充足水平不容乐观。截止2020年末,该行核心一级资本充足率9.2%,同比减少0.76个百分点,为2016年以来的最低值;一级资本充足率10.74%,同比减少0.91个百分点;资本充足率12.56%,同比减少1.67个百分点。在回A募资补血骤然刹车后,广州农商银行如何应对这一局面仍待观察。

同样摆在广州农商银行眼前的问题,还有不良增长的困局。年报显示,2020年末,该行不良贷款率1.81%,较上年末上升0.08个百分点;不良贷款余额约103.1亿元,较年初增加20亿元。关注类贷款占比4.42%,较上年末上升1.31个百分点。而关注类贷款易转化为不良贷款,广州农商银行仍然面临着关注类贷款向下迁徙的压力。与此同时,该行拨备覆盖率154.85%,同比减少53.24个百分点,同为2016年以来的最低值。

从不良贷款类型来看,广州农商银行的公司类贷款不良率高于个人贷款不良率,二者分别为2.31%及1.09%。

公司类贷款不良前三位集中批发和零售业、房地产业、租赁和商务服务业三大行业。从年报中可以看出,这三大行业不良贷款率均较上年末出现了上升,分别从2019年底的0.83%、0.26%、3.18%,上升至2020年年底的2.22%、2.06%、3.42%。

实际上,此前联合资信在评级报告中指出:“(广州农商银行)房地产相关行业敞口较大,同业及投资资产风险有所暴露,加大信用风险管理难度。”

值得注意的是,尽管该行2020年个人贷款不良率相对偏低,但主要是受个人住宅按揭贷款偏低的稀释作用。同期该行的个人经营贷、个人消费贷以及信用卡的不良贷款率分别为1.34%、2.33%及3.3%。

公开信息显示,此前穆迪投资者服务公司已将广州农商银行Baa2/P-2的长期/短期存款评级、ba1的基础信用评估(BCA)和ba1的调整后BCA列入下调的观察名单,同时,将该银行的所有其他评级与评估列入下调的观察名单。此前广州农商银行的评级展望为负面。

“广州农商银行业绩预告2020年净利润同比下降35%左右,此次穆迪将其评级列入下调观察名单,反映了该行的盈利能力下降,其资产质量和资本比率可能趋弱。”穆迪表示。

相关阅读

-

广州农商银行:2020年净利润同比下降35%

在员工违法、高管被查、撤回A股上市申请、业绩预警、评级下调的背景... -

中国太保:“十四五”政策加持保险行业...

作为数据密集型产业,数据是保险业的立足之本、发展之基。保险业务... -

2020年信用卡逾期情况增加 银行多渠道...

去年国内经济受到新冠疫情冲击,银行资产质量承压,个贷不良率出现... -

支付宝收钱码提现免费延长3年 为小商家...

今日,支付宝开放平台官宣,收钱码提现免费服务再延长3年,至2024年... -

中国工行集团总资产突破33万亿元

中国资产规模最大的银行——中国工商银行26日举行年度业绩发布会,... -

中国人民银行29日开展 100亿元的7天期...

中国人民银行29日开展了100亿元的7天期逆回购操作。当日有100亿元逆...